Enterprise Value (EV)

Una definición dentro de la valoración y adquisición de empresas es el Enterprise Value (EV), se trata de una forma de calcular el coste total de la empresa.

En este artículo voy a expandir aún más esta definición, aparte mostrarte gráficamente qué es el Enterprise Value o valor total de la empresa. En poco menos de un par de minutos sabrás el significado, de la importancia y el motivo por el que se calcula.

¿Qué es el Enterprise Value o Valor Total de la Empresa?

Se puede definir al Enterprise Value como el precio que paga un accionista por todo la empresa, dicho precio se saca sumando todos los fondos propios más las deudas financieras.

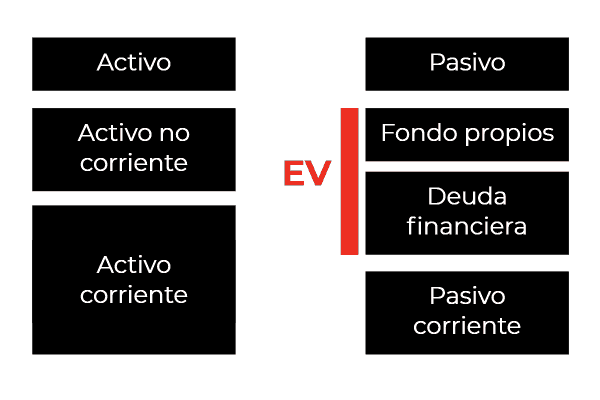

Por tanto, cuando hablamos del Enterprise Value, estamos hablando de la capitalización del mercado, es decir, el precio por el total de acciones de la empresa más las obligaciones que tiene en su pasivo (líneas de créditos, préstamos, planes de pensiones, etc), y a la suma de esto se ha de restar el exceso de caja. Para hacerlo un poco más gráfico, en la siguiente imagen puedes ver la representación de lo que es el Enterprise Value en el balance.

Fórmula del Enterprise Value (EV)

La fórmula del EV sería la siguiente:

EV = EqV - efectivos y equivalentes + deuda + intereses minoritarios

Donde EqV sería el Equity Value, que también refleja la capitalización de la sociedad, es decir, el número de acciones en circulación por el precio unitario de cada acción.

¿Por qué es importante calcular el Enterprise Value de una Empresa?

Imagínate que vas a la bolsa y ves dos empresas que a simple vista disponen del mismo valor. Un ejemplo claro es el uso del PER como ratio más utilizado en la bolsa. Este multiplicador realiza una puntuación comparando con el valor de la capitalización dividiendo los beneficios obtenidos. Pongamos dos empresas ficticias de ejemplo y de manera simplificada.

| Mapaple | Samusung | |

| Capitalización | 225 M€ | 225 M€ |

| Beneficios | 15 M€ | 15 M€ |

| PER | 15x | 15x |

Pues los datos que dispones es que Mapaple dispone de mayor deuda que Samusung, en un primer momento puedes pensar que economicamente, te conviene comprar la segunda empresa, pero vamos a aplicar aquí el Enterprise Value para saber el precio total de las empresas y así disponer de una valoración más precisa.

| Mapaple | Samusung | |

| Capitalización | 225 M€ | 225 M€ |

| Deuda | 20 M€ | 10 M€ |

| Caja | 5 M€ | 2 M€ |

| Total Enterprise Value | 240 M€ | 233 M€ |

Aunque Mapaple disponga de mayor deuda, el EV nos indica que dispone de mayor valor, es decir, que un un futuro las acciones de Mapaple tendrán mayor valor que las de Samusung. Ahora vamos a trasladar los nuevos valores para comparar con el PER.

| Mapaple | Samunsung | |

| Capitalización | 225 M€ | 225 M€ |

| Enterprise Value | 240 M€ | 233 M€ |

| PER | 15x | 15x |

| EV/Beneficios | 16x | 15.533x |

La batalla algo reñida y pareja se ha decantado por Mapaple, así que si estás interesado en comprarla una de ellas, esta sería la empresa idónea.

-

Perdona pero no entiendo vuestro razonamiento. Mapaple no es mejor. Según vuestra teoría si Mapaple tuviera 1000M de deuda y 0 de caja como valdría 1225M aún sería mejor.

Que valga 1225M significa que deberíamos pagar un montón por ella, porque tiene mayor deuda que la segunda, pero desde luego que no es la mejor opción.

Corregidme si me equivoco.saludos.

1 Te puede interesar

Deja una respuesta

Entradas relacionadas