PER (Price Earning Ratio)

En la valoración de empresas, unos de los ratios de primera instancia más utilizados debido a su cálculo sencillo es el PER que no es otro método de valoración de una empresa.

En este artículo quiero hablarte de este concepto básico que todo inversor debe aplicar en un primer acercamiento a la valoraciones de una acción de una empresa por si conviene vender, comprar o mantener si lo miramos desde el punto de vista de un inversor.

¿Qué es el PER?

Price Earning Ratio (PER) o Relación Precio-Beneficio. Es un ratio que mide la relación entre el precio de una empresa que cotiza sobre los beneficios que obtiene dicha empresa año tras año.

Por decirlo de alguna manera, será el numero años que el inversor tardará en recuperar al inversión por los beneficios de la acción e incluso se puede realizar una valoración si los beneficios se pagan caros o baratos con respecto a otros años.

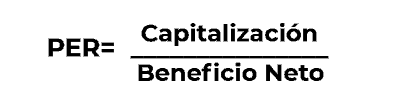

Fórmula del PER

La fórmula del PER es muy sencilla en donde se ha de disponer de tres elementos principales que se puede obtener de las empresas que cotizan como el precio por acción, el Beneficio Neto y el número de acciones en circulación de la empresa, siendo su fórmula la siguiente:

- Capitalización = Precio acción x Nº de acción en circulación

- Beneficio Neto = Ingresos - impuestos - intereses - depreciación - gastos generales

Siendo:

O bien...

Estos datos ya suelen venir publicados por las empresas que cotizan por el interés de los inversores

¿Cómo se interpreta el valor del PER?

Una vez que se obtenga el valor del o relación precio-beneficio de la empresa no nos sirve de nada si no se compara con una empresa de referencia, con el PER de años anteriores de la misma empresa o por el Price Earning Ratio medio del sector en el que se encuentra la empresa, de esta manera se sabrá si la acción es cara o barata.

Pero también es necesario saber los valores del PER y su significado para poder interpretar la situación en que se encuentra la empresa, para ello te expongo la siguiente tabla en donde se refleja las posibles situaciones:

| N/A | Si la empresa tiene pérdidas, su PER será indeterminado. Aunque sea posible calcular y obtener el dato en negativo, por convención se asigna un PER indefinido a estas empresas. |

|---|---|

| 0-10 | La acción se encuentra infravalorada o los inversores creen que los beneficios de la empresa tiende a caer. Es más probable que el valor de la acción suba. |

| 10-17 | Se trata de un valor estándar y la situación normal para la mayoría de empresas |

| 17-25 | Se dará cuando la acción se encuentra sobrevalorada o los beneficios de la empresa han crecido desde que se publicaron los beneficios inmediatamente anteriores. También puede indicar que los inversores creen que en un futuro próximo los beneficios crecerán sustancialmente. Es más difícil que el valor suba. |

| 25+ | Un Price Earning Ratio con un valor superior a 25 podría suponer grandes expectativas de crecimiento y beneficio, por decirlo de alguna manera, los precios están inflados. |

Pero volvemos con la compra cara o barata mediante la comparación de PERs de otras empresas de referencia. A continuación, y a modo de ejemplo, te dejo los siguientes datos.

| AÑO | 2018 | 2017 | 2016 | 2015 |

| PER | 9.95 | 9.45 | 11 | 10.50 |

| PER Medio Sector | 12 | 12 | 12.03 | 12.5 |

De los siguientes datos, tanto el dato histórico como el sector, podemos decir lo siguiente:

- La acción del año 2018 se paga más caro que del año 2017. Ambas están infravaloradas por lo que se puede esperar un crecimiento del valor de la acción. Por otra parte, podemos decir que el inversor tardaría 9.95 años en recuperar la inversión.

- Con respecto al sector, se trataría de una compra barata por cada acción

¿Es el PER un ratio muy fiable para valorar empresas?

Aunque se trate de un ratio muy utilizado en el entorno financiero, puede que no se ajuste a la realidad de la valoración de una empresa dado que se recogen datos actuales como el Precio por acción y datos pasados como el Beneficio Neto de periodo anterior, por lo que no se ajustaría a la realidad plenamente, aunque se utilice el Beneficio Neto Esperado, no deja de ser una cuantía estimatoria frente al Beneficio Neto obtenido en periodos anteriores.

Otra de las situaciones que no contempla el PER es la tasa de crecimiento de los beneficios en los años posteriores, es decir, que el valor de indicar los años que se tardará en recuperar la inversión viene sin aplicar la tasa de crecimiento del beneficio, por lo que dicho valor puede ser inferior si la tasa es positiva o superior si la tasa es negativa. Para ello se intenta corregir con el PER ajustado (PEG).

Por tanto, se recomendaría que las estrategias no se basen plenamente en los ratios obtenidos por el Price Earning Ratio, más bien debe ser tratado como un dato más para la toma de decisiones acompañado de informes financieros.

Deja una respuesta

Entradas relacionadas